もくじ

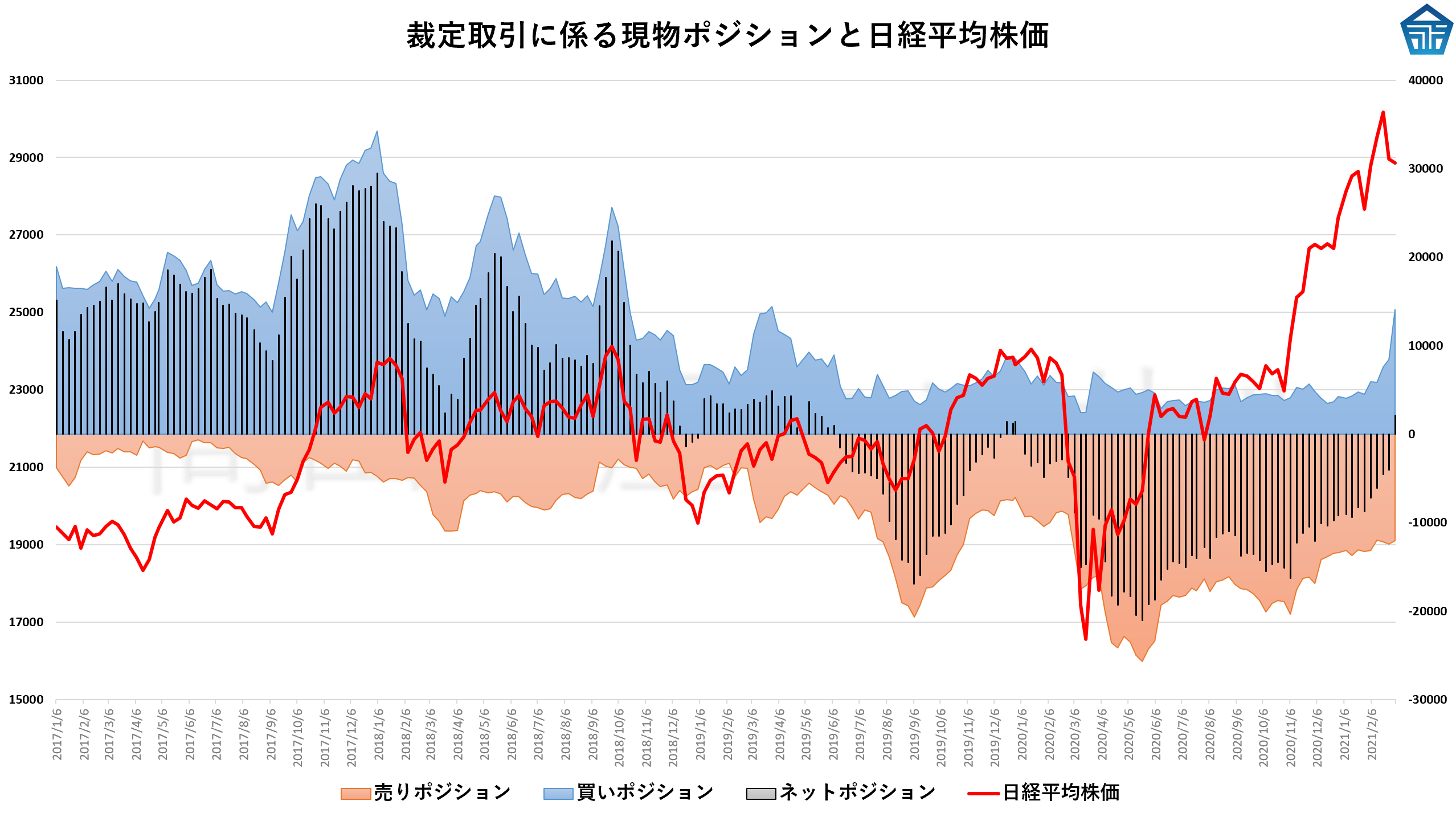

バブル相場とその後、裁定現物ポジションの観点

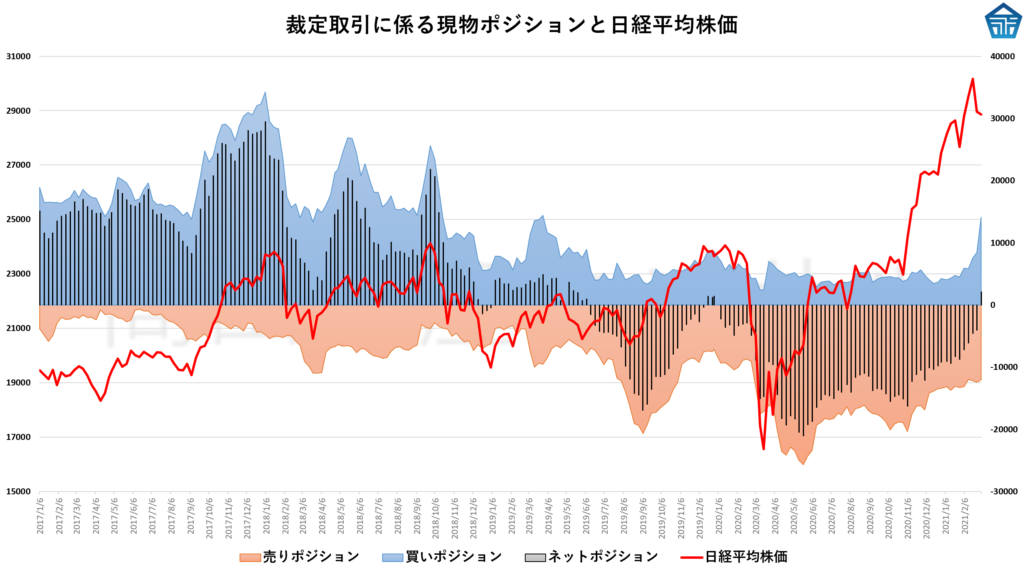

裁定現物ポジションは、株数ベース、金額ベース共に買い越しに転じております。

この裁定取引の強気パターンが顕著になってからTOPIXが相対的に強い展開が続いており、

大口投資家の腰に入った買いが入っていると考えられます。

この需給状況の環境下で新サイクルが強気型であれば、日本株はバブルに発展する可能性があります。

この裁定現物ポジションの強気パターンが続く限り、株価の下値余地は限定的となり、

株式市場がリスクオンに戻ると、株式市場はバブルに発展する可能性が高まってくることになります。

このままバブルに突き進む場合は買いポジションが積み上がっていく形が考えられ、

実例では、近年では2017年9月~2018年1月までの買いポジションの増加基調が挙げられます。

この期間の日経平均は19239円から24129円まで約5000円の上昇、TOPIXは1578から1911まで約330ポイントの上昇となりました。

しかし、ネットポジションが買い越しに転じる前後ではショック安を伴う下落が起こる場合があります。(過去に起こったこと)

それが今回の調整相場で、3月5日で終わったのか、まだ続いているのかは、

ここから確認していくことになりますが、

バブルに発展する場合は、買いポジションが積みあがっていく形が考えられ、

そうではない場合は、ネットポジションは買い越しに転じる前後で止まって、再度弱気パターンを形成すると考えられます。

この点からも、引き続き裁定現物ポジションの動向に注目していき、バブルに発展すればそれに乗って利益を上げ、そうでなければもみ合いや下落を想定して利益を狙っていくことになります。

いずれにしても、どのような相場になっても対応できるように日々の相場見ていき、

損失を極力減らして利益を狙っていく方針です。

さらに、バブルに発展した後の相場については、

いつかはバブルは崩壊することになりますが、バブル崩壊後に起こることは、

大きく積み上がった裁定買いポジションの大きな減少であり(弱気パターン)、

需給面からは強い売り圧力がかかる形で株価が下降トレンドを形成する展開が考えられます。

この需給面からの強気パターン、弱気パターンをしっかりと頭に入れて、

相場の中長期の方向性を判断して利益を狙っていくことになります。

海外勢の先物売りと、裁定売りが同時に起こる場合は、日経平均の暴落が起こる場合がありますので、

逆算すると、日経平均がまだ底打ちしていない場合は、

海外勢の先物売りと裁定売りが同時に起こる可能性が高いです。

逆に、日経平均が既に底打ち済みの場合や下値余地が小さい場合は、

海外勢の先物売りが続かないか、裁定売りは続かないことになります。

また、日経平均がサイクルボトムを打った後の新サイクルの初期上昇の1か月~3か月程度の期間は、海外勢の先物買いと、裁定買いの両方が起こる場合があり、

この両方の買いが起こると、日経平均、日本株は安定的な上昇トレンドを形成することになります。

いずれにしても、この2つの需給要因は、日経平均、日本株の方向性のカギを握るものになるため重要視します。

NT倍率について

この3月は、TOPIX優位の形が続いておりますので、NT倍率が急落しておりますが、

NT倍率の上昇トレンドが継続するなら新サイクルも強気型でバブルに発展する可能性があります。

しかし、NT倍率の上昇トレンドが終わったのであれば、

個別銘柄は強くても日経平均は上がりにくくなりますので、

新サイクルは中立型か、弱気型になる可能性があります。

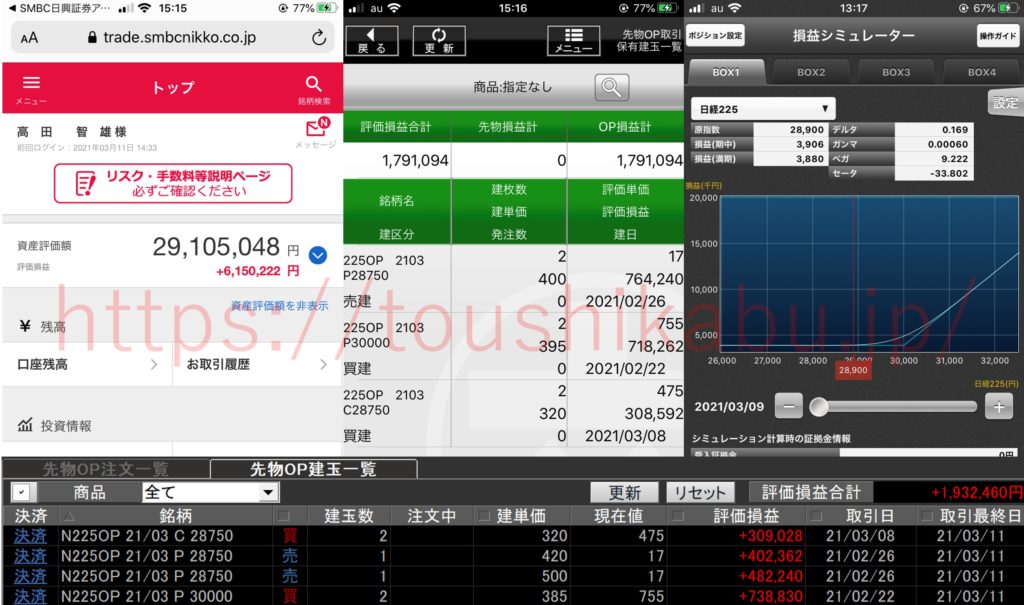

日経225オプションはSQ決済。現物株買いは維持。

日経225オプションはこのままSQ決済で利益確定となります。

現物株買いは維持、個別銘柄の投機の買いも再開しております。

再掲:相場の歴史から今後起こり得ること

2021年または2022年は、バブルが起こる年として注目をしてきましたが、(高田資産コンサルのYouTubeを参照)

相場の歴史から今後起こり得ることは下記の通りです。

【相場の歴史から今後起こり得ること】

相場の歴史を振り返ると、幾度となく起こってきたことが、

昨年来の相場でも起こっております。

現在の超緩和策の行く末に起こり得ることはバブルであり、

この相場がバブルに発展する場合に起こることも相場の歴史を振り返ることがある程度予測ができます。

①バブルで大きな利益を上げてバブル崩壊後にその利益を失わずに守ることができる投資家

②バブルで大きな利益を上げてバブル崩壊後にその利益を失うか、その利益以上の大きな損失を出してしまう投資家

③バブルに対して空売りで損をしバブル崩壊後に空売りでその損失を取り戻す投資家

④バブルに対して空売りで損をしバブル崩壊後に買いで損失を拡大させる投資家

⑤中長期投資や積立投資のみを行い、その他は何もしない投資家

今後の相場がバブルに発展する場合は、

投資家を大まかに区分けすると上記の5つのパターンが考えられます。

理想は①であり、高田も①を目指しております。

絶対に避けなければいけないのは、②と④です。

③についても、バブルに対して空売りで対応すると、バブル崩壊前に資金が底をついて退場に追い込まれてから、バブルが崩壊するパターンにもなりやすいと考えられますので、

選択肢の残りは①と⑤になります。

⑤については、バブル時は大きく評価額が増えていき、

バブル崩壊後はその上昇分が吐き出されることになりますが、

長い年数をかけて相場が回復していくのであれば、

最終的には負けないことが、過去の検証からはわかっております。

また、①をさらに理想的な形にするとバブルで買いで利益を上げて、バブル崩壊後に空売りで利益を上げることですが、

これは極めて難易度が高いことです。

そもそも空売りで利益を上げようとする投資家は、

この2020年11月以降の大上昇に対しても空売りした投資家が多いと考えられ、①を目指しても9割方の投資家が③になってしまうというのが高田の考えです。

しかし、バブルで買いで利益を上げて、バブル崩壊後に空売りで利益を狙うことは不可能ではありませんので、

工夫をして狙うことも可能です。

その工夫とは、空売り専用の口座に資金を振り分けて対応していくことです。

予算を決めておいて、その予算の範囲内で空売り専用の口座で利益を狙う戦略はアリです。

なお、ここでは便宜上「空売り」としましたが、

高田は個別銘柄の空売りではなく、

バブル崩壊後は先物のショート(新規売り)や、プット買いや、1357買い等で利益を上げる方針です。

個別銘柄の空売りをしない理由は、

上述の通り、株式市場の強い上昇相場やバブルに乗れなくなる可能性があるためです。

よって、株については上昇相場で利益をねらうことに専念をし、

下降相場時には日経225やオプション、FXで利益を狙うようにしております。

相場の歴史を振り返ると、

2020年3月以降の大上昇、2020年11月以降のような大上昇では、

先物の売りやコール売りで大きく踏み上げられるか、プット買いで大きく負けるか、1357買いで大きな含み損を抱えるか、いずれかに陥ってしまう投資家が相当数出ることが分かります。

本来は株を保有してさえいれば誰でも勝てる大相場に対して、踏み上げで損失を出してしまうことは、(言葉悪く言えば)馬鹿馬鹿しいことです。

大相場への対応は、トレンドに乗って買うか、トレンドの中で押し目買いするか、

この2つが主な戦略で、先物売りやプット買いはオマケでしかありません。

その中でも、中長期投資用の個別銘柄を持ち続けることで、先物売りやプット買いのヘッジにもなります。

しかし、相場はいつまでも上昇するわけではありませんので、

相場が完全にピークを打った後は、先物売りやプット買いの戦略は欠かせない重要な戦略になります。